Il Piano Transizione 5.0, in aggiunta al Piano Transizione 4.0, si inserisce nell’ambito della strategia finalizzata a sostenere il processo di trasformazione digitale ed energetica delle imprese.

Il decreto direttoriale 6 agosto 2024 dispone l’apertura dalle ore 12:00 del giorno 7 agosto 2024 della Piattaforma Informatica per la presentazione delle comunicazioni preventive dirette alla prenotazione del credito d’imposta “Transizione 5.0”

L’articolo 38 del Decreto-legge 2 marzo 2024, n. 19, convertito, con modificazioni, dalla legge 29 aprile 2024, n. 56, recante “Ulteriori disposizioni urgenti per l’attuazione del Piano nazionale di ripresa e resilienza (PNRR)”, ha istituito il Piano Transizione 5.0, introducendo un credito d’imposta per le imprese che effettuano nuovi investimenti, a decorrere dal 1° gennaio 2024 e fino al 31 dicembre 2025, destinati ad aziende ubicate nel territorio dello Stato, nell’ambito di progetti di innovazione che comportano una riduzione dei consumi energetici della struttura produttiva non inferiore al 3 per cento, o, in alternativa, una riduzione dei consumi energetici dei processi interessati dall’investimento non inferiore al 5 per cento.

Con il decreto interministeriale del 24 luglio 2024 sono individuate le modalità attuative della disciplina del nuovo credito d’imposta, con particolare riferimento all’ambito soggettivo e oggettivo, nonché alla misura del beneficio, alle disposizioni concernenti la procedura di accesso all’agevolazione, alla relativa fruizione e ai connessi oneri documentali.

Il decreto direttoriale 6 agosto 2024 dispone l’apertura dalle ore 12:00 del giorno 7 agosto 2024 della Piattaforma Informatica per la presentazione delle comunicazioni preventive dirette alla prenotazione del credito d’imposta “Transizione 5.0” e delle comunicazioni di conferma relative all’effettuazione degli ordini accettati dal venditore con pagamento a titolo di acconto in misura almeno pari al 20 per cento del costo di acquisizione.

Tali comunicazioni dovranno essere presentate esclusivamente tramite il sistema telematico per la gestione della misura disponibile nell’apposita sezione “Transizione 5.0” del sito internet del GSE, accessibile tramite SPID, utilizzando i modelli e le istruzioni di compilazione ivi resi disponibili.

I termini di apertura per la presentazione delle comunicazioni di completamento dei progetti di innovazione, di cui all’articolo 12, comma 6, del citato decreto 24 luglio 2024, saranno individuati con successivo provvedimento del MIMIT.

A chi spetta il Credito d’Imposta Transizione 5.0?

Il comma 2 del DL 19/2024 specifica che possono accedere a Transizione 5.0 “tutte le imprese residenti nel territorio dello Stato e alle stabili organizzazioni nel territorio dello Stato di soggetti non residenti”. Tutto questo “indipendentemente dalla forma giuridica, dal settore economico di appartenenza, dalla dimensione e dal regime fiscale di determinazione del reddito dell’impresa, che negli anni 2024 e 2025 effettuano nuovi investimenti in strutture produttive ubicate nel territorio dello Stato, nell’ambito di progetti di innovazione da cui consegua una riduzione dei consumi energetici”. Restano invece escluse le aziende che rientrano nell’ambito del “Codice della crisi d’impresa”.

Proprio l’aspetto di innovazione e riduzione dei consumi energetici riveste un ruolo fondamentale per accedere ai benefici di Transizione 5.0.

Come funziona

La Misura consiste in un’agevolazione sotto forma di credito d’imposta proporzionale alla spesa sostenuta per nuovi investimenti in strutture produttive ubicate nel territorio dello Stato, effettuati nel biennio 2024-2025.

Il credito di imposta è riconosciuto a condizione che si realizzi una riduzione dei consumi energetici di almeno il 3% per la struttura produttiva o, in alternativa, di almeno il 5% del processo interessato dall’investimento.

In particolare, la riduzione dei consumi energetici deve conseguire da investimenti in beni materiali e immateriali funzionali alla transizione tecnologica e digitale delle imprese secondo il modello “Industria 4.0” (Allegati A e B alla Legge 232/2016).

Si specifica che ai fini della applicazione della misura Piano Transizione 5.0 rientrano tra i beni di cui all’allegato B alla legge 11 dicembre 2016, n. 232, anche:

– i software, i sistemi, le piattaforme o le applicazioni per l’intelligenza degli impianti che garantiscono il monitoraggio continuo e la visualizzazione dei consumi energetici e dell’energia autoprodotta e autoconsumata, o introducono meccanismi di efficienza energetica, attraverso la raccolta e l’elaborazione dei dati anche provenienti dalla sensoristica IoT di campo (Energy Dashboarding);

– i software relativi alla gestione di impresa se acquistati unitamente ai software, ai sistemi o alle piattaforme di cui alla lettera a).

Nell’ambito dei progetti di innovazione sono inoltre agevolabili:

– i beni materiali nuovi strumentali all’esercizio d’impresa finalizzati all’autoproduzione di energia da fonti rinnovabili destinata all’autoconsumo, a eccezione delle biomasse, compresi gli impianti per lo stoccaggio dell’energia prodotta;

– spese per la formazione del personale nell’ambito di competenze utili alla transizione dei processi produttivi (nel limite del 10% degli investimenti effettuati nei beni strumentali e nel limite massimo di 300 mila euro).

Possono beneficiare del contributo tutte le imprese residenti e le stabili organizzazioni con sede in Italia, a prescindere dalla forma giuridica, dal settore economico, dalla dimensione e dal regime fiscale adottato per la determinazione del reddito d’impresa.

La norma disciplina casi specifici di esclusione (art. 38, comma 3), quali situazioni di difficoltà finanziaria dell’impresa o l’applicazione di sanzioni interdittive. È richiesto inoltre il rispetto delle norme sulla sicurezza e i contributi previdenziali.

L’ammontare del credito d’imposta varia in relazione alla quota d’investimento e alla riduzione dei consumi.

Quote d’investimento fino a 2,5 milioni di euro

| Struttura produttiva e processo interessato | % riduzione consumi energetici |

| Struttura produttiva: 3-6% Processo: 5-10% | 35% |

| Struttura produttiva: 6-10% Processo: 10-15% | 40% |

| Struttura produttiva: oltre 10% Processo: oltre 15% | 45% |

Quote d’investimento da 2,5 a 10 milioni di euro

| Struttura produttiva e processo interessato | % riduzione consumi energetici |

| Struttura produttiva: 3-6% Processo: 5-10% | 15% |

| Struttura produttiva: 6-10% Processo: 10-15% | 20% |

| Struttura produttiva: oltre 10% Processo: oltre 15% | 25% |

Quote d’investimento oltre 10 milioni di euro

| Struttura produttiva e processo interessato | % riduzione consumi energetici |

| Struttura produttiva: 3-6% Processo: 5-10% | 5% |

| Struttura produttiva: 6-10% Processo: 10-15% | 10% |

| Struttura produttiva: oltre 10% Processo: oltre 15% | 15% |

Il credito d’imposta riconosciuto è utilizzabile esclusivamente in compensazione nel modello F24 presentato tramite i servizi telematici offerti dall’Agenzia delle Entrate, entro la data del 31/12/2025, decorsi 5 giorni dalla regolare trasmissione dei dati all’Agenzia delle Entrate da parte del GSE. L’eventuale credito non ancora utilizzato alla data del 31/12/2025 è riportato in avanti ed è utilizzabile in 5 quote annuali di pari importo.

Beneficiari degli incentivi 5.0

Possono accedere al Credito d’Imposta 5.0 tutte le imprese residenti nel territorio dello Stato e le stabili organizzazioni di soggetti non residenti.

Non vi sono restrizioni basate sulla forma giuridica, il settore economico, la dimensione o il regime fiscale dell’impresa. Tuttavia, sono escluse le imprese in stato di liquidazione volontaria, fallimento, concordato preventivo senza continuità aziendale, o sottoposte ad altre procedure concorsuali.

Condizioni e requisiti di accesso al tax credit

Sono ammessi i progetti avviati dal 1° gennaio 2024 e completati entro il 31 dicembre 2025. La data di avvio del progetto è quella del primo impegno giuridicamente vincolante, mentre la data di completamento è la data di effettuazione dell’ultimo investimento.

È necessario che tali progetti comportino una riduzione dei consumi energetici della struttura produttiva almeno del 3% o, alternativamente, una riduzione dei consumi energetici dei processi interessati almeno del 5%.

La data di avvio del progetto è determinata dal primo impegno giuridicamente vincolante per l’acquisto dei beni oggetto di investimento, mentre la data di completamento è specificata dalla data di effettuazione dell’ultimo investimento.

Investimenti e spese agevolabili

- Investimenti in beni materiali e immateriali nuovi strumentali all’esercizio d’impresa.

- Investimenti per l’autoproduzione e autoconsumo di energia da fonti rinnovabili (escluso biomasse) – beni trainati dai beni materiali e immateriali

- Spese di formazione finalizzate all’acquisizione di competenze nelle tecnologie digitali ed energetiche – beni trainati dai beni materiali e immateriali.

Il limite massimo dei costi ammissibili è pari a 50 milioni annui per ciascun beneficiario, in riferimento all’anno di completamento dei progetti di innovazione.

Dettaglio spese per le Rinnovabili

Il decreto chiarisce dettagliatamente le spese ammesse al montante incentivabile per le energie rinnovabili. Oltre ai moduli fotovoltaici e ai sistemi di stoccaggio, sono inclusi anche i servizi ausiliari e i trasformatori. Nello specifico:

- gruppi di generazione dell’energia elettrica incluse apparecchiature e sistemi necessari per la produzione di energia:

- servizi ausiliari di impianto inclusi tutti i sistemi e le infrastrutture di supporto necessari per il funzionamento degli impianti di produzione energetica;

- trasformatori e misuratori dell’energia elettrica compresi i trasformatori installati a monte dei punti di connessione della rete elettrica e i misuratori necessari per la produzione di energia;

- impianti per lo stoccaggio dell’energia prodotta inclusi i sistemi e le tecnologie utilizzate per immagazzinare l’energia prodotta.

Il decreto attuativo fornisce ulteriori dettagli riguardanti il dimensionamento degli impianti attraverso specifici allegati.

Una novità significativa introdotta dal decreto è l’obbligo di allaccio dei beni alla rete dei produttori di energia entro un anno dalla data di completamento del progetto di innovazione.

Questo requisito mira a garantire che gli impianti siano operativi e contribuiscano al sistema energetico nazionale in tempi brevi, facilitando così la transizione verso fonti di energia più sostenibili.

Dettaglio spese per la formazione

Il decreto introduce novità anche per quanto riguarda l’investimento nella formazione, definendo specificamente le attività ammissibili, suddivise in due sezioni: formazione sulla transizione green e formazione sulla transizione digitale.

I progetti formativi devono avere una durata minima di 12 ore e includere obbligatoriamente almeno un modulo di 4 ore su una delle seguenti materie:

- integrazione di politiche energetiche volte alla sostenibilità nella strategia aziendale,

- tecnologie e sistemi per la gestione efficace dell’energia,

- analisi tecnico-economiche per il consumo, l’efficienza e il risparmio energetico,

- impiantistica e fonti rinnovabili (produzione e stoccaggio energie da fonti rinnovabili).

Inoltre, deve essere garantito almeno un modulo di 4 ore su:

- integrazione digitale dei processi aziendali,

- cybersecurity,

- Business data analytics,

- Intelligenza artificiale e machine learning.

Non sono ammissibili al beneficio i progetti di innovazione che riguardano

Per garantire il rispetto del principio di non arrecare danno significativo all’ambiente (DNSH) secondo l’art. 17 del Regolamento UE n.852/2020, non sono ammissibili al beneficio i progetti di innovazione che riguardano:

- Attività direttamente connesse ai combustibili fossili, salvo alcune eccezioni previste nel Decreto attuativo.

- Attività nel sistema di scambio di quote di emissione dell’UE (ETS) che generano emissioni di gas serra superiori ai parametri di riferimento. Sono però consentiti gli investimenti in attività che non impattano direttamente sui consumi energetici monitorati o che riducono le emissioni rispetto all’anno precedente, al netto delle variazioni produttive e delle condizioni esterne. Tuttavia, gli impianti con un’intensità emissiva superiore all’80mo percentile restano esclusi.

- Attività connesse a discariche, inceneritori e impianti di trattamento meccanico biologico, con alcune eccezioni nel Decreto attuativo.

- Attività che generano elevati livelli di sostanze inquinanti classificabili come rifiuti speciali pericolosi secondo il Regolamento UE n.1357/2014. Anche qui, sono ammesse le innovazioni che non aumentano i rifiuti speciali pericolosi per unità di prodotto o che interessano siti industriali che producono meno del 50% in peso di tali rifiuti destinati allo smaltimento.

Questo insieme di esclusioni e condizioni assicura che i progetti beneficiari del credito d’imposta contribuiscano effettivamente alla sostenibilità ambientale e alla riduzione delle emissioni inquinanti.

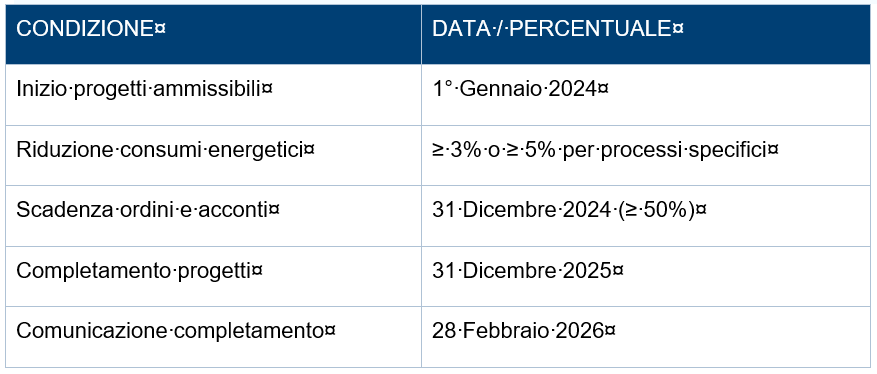

Scadenze da rispettare

Come fare domanda

Per accedere al Credito d’Imposta 5.0, le imprese devono presentare domanda al Gestore Servizi Energetici (GSE) attraverso una procedura telematica. Questa modalità differisce dai precedenti crediti d’imposta 4.0, richiedendo una presentazione formale per accedere alle risorse disponibili, che ammontano a 6,3 miliardi di euro. Le domande sono accettate fino all’esaurimento delle risorse stanziate.

Una delle novità più importanti è che si potrà attivare una sola pratica alla volta per impresa: soltanto dopo l’invio della comunicazione ex post e dell’approvazione del GSE si potrà fare una nuova pratica.

Se il progetto si riferisce a due o più processi, si prende a riferimento la struttura produttiva.

Certificazioni e verifiche

La procedura di domanda richiede la presentazione di diversi documenti, tra cui una certificazione ex ante sul risparmio energetico previsto e una certificazione ex post che attesti l’effettiva realizzazione dei risparmi. Queste certificazioni devono essere rilasciate da valutatori indipendenti, i cui requisiti saranno definiti da un decreto attuativo.

- Certificazioni tecniche e contabili attestano la riduzione dei consumi energetici e ilsostenimento delle spese.

- Il GSE (Gestore dei Servizi Energetici) svolge il ruolo di verifica e monitoraggio dei progetti.

Un’agevolazione è prevista per le PMI: le spese sostenute per le certificazioni sono riconosciute in aumento del credito d’imposta per un importo fino a 10.000 euro.

I controlli non scatteranno soltanto a procedura ultimata, ma potrebbero essere avviati, per quanto possibile, già dopo la prenotazione, quindi nella fase di comunicazione ex ante, ad esempio per la verifica del calcolo del risparmio stimato.

Procedura per l’accesso all’agevolazione

La procedura per l’accesso all’agevolazione è subordinata alla presentazione di una certificazione «Ex ante», attestante la riduzione dei consumi energetici conseguibile mediante gli investimenti progettati, ed una «Ex post», comprovante l’effettiva realizzazione degli investimenti in conformità alla certificazione ex ante.

Soggetti abilitati al rilascio delle certificazioni

Ai sensi dell’art 15, comma 6 del decreto i soggetti abilitati al rilascio delle certificazioni sono:

– gli Esperti in Gestione dell’Energia (EGE), certificati da organismo accreditato secondo la norma UNI CEI 11339;

– le Energy Service Company (ESCo), certificate da organismo accreditato secondo la norma UNI CEI 11352;

– gli ingegneri iscritti nelle sezioni A e B dell’albo professionale, nonché i periti industriali e i periti industriali laureati iscritti all’albo professionale nelle sezioni “meccanica ed efficienza energetica” e “impiantistica elettrica ed automazione”, con competenze e comprovata esperienza nell’ambito dell’efficienza energetica dei processi produttivi.

Chi paga i costi delle certificazioni?

Il comma 12 del DL 19/2024si focalizza sul sostegno riconosciuto per i costi di certificazione. Viene infatti specificato che, per le PMI, “le spese sostenute per adempiere all’obbligo di certificazione sono riconosciute in aumento del credito d’imposta per un importo non superiore a 10.000 euro”.

È invece scomparso l’obbligo della rendicontazione da parte di un revisore contabile.

Fasi della procedura

- Per la prenotazione del credito d’Imposta le imprese inviano una Comunicazione Preventiva, corredata dalla Certificazione ex-ante, tramite la Piattaforma Informatica «Transizione 5.0» accessibile tramite SPID dall’Area Clienti del sito istituzionale del GSE. Le comunicazioni preventive inviate saranno valutate e gestite dal GSE secondo l’ordine cronologico di invio, verificando esclusivamente il corretto caricamento sulla Piattaforma informatica dei dati e la completezza dei documenti e delle informazioni rese e il rispetto del limite massimo dei costi ammissibili per singola impresa Beneficiaria per anno (50 mln €).

- Entro 30 giorni dalla conferma del credito prenotato (ricevuta di conferma) l’impresa trasmette una Comunicazione relativa all’effettuazione degli ordini accettati dal venditore con pagamento a titolo di acconto, in misura almeno pari al 20 per cento del costo di acquisizione dei beni di cui agli allegati A/B e impianti di autoproduzione.

- A seguito del completamento del progetto di innovazione l’impresa trasmette una Comunicazione di completamento, corredata dalla Certificazione ex-post, contenente le informazioni necessarie ad individuare il progetto di innovazione completato.

Comunicazione ex ante

Nel caso in cui un’azienda non dovesse portare a compimento il percorso che porta alla fruizione del credito d’imposta previsto dal piano Transizione 5.0, una volta chiusa quella pratica potrà dirottare le proprie attenzioni sul piano Transizione 4.0 senza dover ripetere la comunicazione di avvio degli investimenti (ex ante) già prodotta per il piano Transizione 5.0.

Come si calcola il risparmio energetico

L’Articolo 9 del Decreto Attuativo fissa le modalità di calcolo della Riduzione dei consumi energetici.

Viene definito che “La riduzione dei consumi energetici di cui all’articolo 4, comma 1, è calcolata confrontando la stima dei consumi energetici annuali conseguibili per il tramite degli investimenti complessivi in beni materiali e immateriali nuovi di cui all’articolo 6 con i consumi energetici registrati nell’esercizio precedente a quello di avvio del progetto di innovazione, in relazione alla struttura produttiva o al processo interessato dall’investimento. La riduzione dei consumi energetici è calcolata con riferimento al medesimo bene o servizio reso, assicurando una normalizzazione rispetto ai volumi produttivi e alle condizioni esterne che influiscono sulle prestazioni energetiche, operata attraverso l’individuazione di indicatori di prestazione energetica caratteristici della struttura produttiva ovvero del processo interessato dall’investimento”.

In questo ambito, come specificato al comma 2, occorre però ricordare che “La riduzione dei consumi energetici di cui al comma 1 è calcolata rispetto ai consumi energetici della struttura produttiva nel caso in cui il progetto di innovazione abbia ad oggetto investimenti in più di un processo produttivo”.

Cosa fare in mancanza di misura del risparmio?

Non tutte le aziende dispongono, però, di misure effettive e puntuali dei propri consumi. In questo caso, il comma 3 spiega che, “Nel caso in cui non si disponga di dati energetici registrati per la misurazione diretta, i consumi energetici relativi all’esercizio precedente a quello di avvio del progetto di innovazione sono determinati tramite una stima operata attraverso l’analisi dei carichi energetici basata su dati tracciabili”.

Dati non sempre disponibili, soprattutto quando, le imprese hanno “variato sostanzialmente i prodotti e servizi resi da almeno sei mesi dall’avvio del progetto di innovazione, che non dispongono di dati per la misurazione diretta ovvero per la stima dei consumi energetici relativi all’esercizio precedente a quello di avvio del progetto di innovazione secondo quanto previsto dai commi 1 e 3, la riduzione dei consumi è calcolata rispetto ai consumi medi registrati nel periodo di attività, riproporzionati su base annuale”.

Un’ulteriore distinzione riguarda le imprese di nuova costituzione, per le quali “i consumi energetici relativi all’esercizio precedente a quello di avvio del progetto di investimento sono determinati tramite:

a) la determinazione dello scenario controfattuale individuando, rispetto a ciascun investimento nei beni di cui all’articolo 6, almeno tre beni alternativi disponibili sul mercato, riferito agli Stati membri dell’Unione europea e dello Spazio economico europeo, nei cinque anni precedenti alla data di avvio del progetto di innovazione;

b) la determinazione della media dei consumi energetici medi annui dei beni alternativi individuati per ciascun investimento sulla base di quanto previsto alla lettera a);

c) la determinazione del consumo della struttura produttiva ovvero del processo interessato dall’investimento come somma dei consumi di cui alla lettera b).

E’ possibile cedere un bene 5.0?

Come nel caso dei beni 4.0., anche per i beni 5.0 il decreto definisce le conseguenze di un’eventuale cessione a terzi o la scelta di destinarli a “finalità estranee all’esercizio dell’impresa ovvero destinati a strutture produttive diverse da quelle che hanno dato diritto all’agevolazione anche se appartenenti allo stesso soggetto, nonché in caso di mancato esercizio dell’opzione per il riscatto nelle ipotesi di beni acquisiti in locazione finanziaria, entro il 31 dicembre del quinto anno successivo a quello di completamento degli investimenti”.

In questi casi il credito d’imposta “è corrispondentemente ridotto escludendo dall’originaria base di calcolo il relativo costo. Il maggior credito d’imposta eventualmente già utilizzato in compensazione è direttamente riversato dal beneficiario”, “senza applicazione di sanzioni e interessi”.

Quali documenti conservare?

Anche per i beni 5.0, così come avviene per i beni 4.0, il comma 15 del DL 19/2024indica la documentazione che è necessario conservare per i successivi controlli. In particolare evidenziamo che, pena la revoca dell’agevolazione, “le fatture, i documenti di trasporto e gli altri documenti relativi all’acquisizione dei beni agevolati devono contenere l’espresso riferimento alle disposizioni di cui al presente articolo”.

Quindi, in attesa di un chiarimento da parte del Ministero, al momento riteniamo sia opportuno scrivere “Bene agevolabile ai sensi della Legge 178/2020, art. 1, commi da 1054 a 1062, così come modificata dalla Legge 234/2021 nel rispetto di quanto stabilito dal Decreto Legge 19/2024 art. 38”.

Non è invece stato chiarito se, in caso di mancanza di tale indicazione, sarà possibile procedere ad un’integrazione (apposta in modo indelebile) sul documento stampato.

Attenzione anche alla necessità di far certificare i costi sostenuti dal “soggetto incaricato della revisione legale dei conti”. Tale soggetto, però non è presente nelle PMI. Per tale ragione, per “le imprese non obbligate per legge alla revisione legale dei conti, la certificazione e’ rilasciata da un revisore legale dei conti o da una societa’ di revisione legale dei conti”. In questo caso “le spese sostenute per adempiere all’obbligo di certificazione della documentazione contabile previsto dal presente comma sono riconosciute in aumento del credito d’imposta per un importo non superiore a 5.000 euro”.

Chi controlla e con quali sanzioni?

Il comma 16 del DL 19/2024del specifica che sarà il GSE ad effettuare “i controlli finalizzati alla verifica dei requisiti tecnici e dei presupposti previsti dal presente articolo per la fruizione del beneficio”. In caso in cui si rilevi “la fruizione, anche parziale, del credito d’imposta, il GSE ne da’ comunicazione all’Agenzia delle Entrate indicando i presupposti, i mezzi di prova e le ragioni giuridiche su cui si fonda il recupero, per i conseguenti atti di recupero del relativo importo, maggiorato di interessi e sanzioni”.

Le definizioni di struttura produttiva e processo interessato

Il Decreto Attuativo provvede a fornire tre definizioni: quella di struttura produttiva, quella di processo produttivo e quella di processo interessato, che per comodità di consultazione vi proponiamo qui sotto.

- “struttura produttiva”: sito costituito da una o più unità locali o stabilimenti insistenti sulla medesima particella catastale o su particelle contigue, finalizzato alla produzione di beni o all’erogazione di servizi, avente la capacità di realizzare l’intero ciclo produttivo o anche parte di esso, ovvero la capacità di realizzare la completa erogazione dei servizi o anche parte di essi, purché dotato di autonomia tecnica, funzionale e organizzativa e costituente di per sé un centro autonomo di imputazione di costi;

- “processo produttivo”: insieme di attività correlate o interagenti integrate nella catena del valore – che includono procedimenti tecnici, fasi di lavorazione ovvero la produzione o la distribuzione di servizi – che utilizzano delle risorse (input del processo) trasformandole in un determinato prodotto o servizio o in una parte essenziale di essi (output del processo);

- “processo interessato dall’investimento”: processo produttivo interessato dalla riduzione dei consumi energetici conseguita tramite gli investimenti in beni materiali e immateriali nuovi di cui all’articolo 6 del presente decreto.

Ricordiamo anche che lo stesso decreto attuativo ha specificato che

- I progetti di innovazione sono ammissibili al beneficio se con riferimento alla struttura produttiva interessata non sono stati avviati ulteriori progetti di innovazione agevolati

- La riduzione dei consumi energetici di cui al comma 1 è calcolata rispetto ai consumi energetici della struttura produttiva nel caso in cui il progetto di innovazione abbia ad oggetto investimenti in più di un processo produttivo”

In altre parole, è ammesso una sola pratica relativa a un solo progetto di innovazione alla volta per ciascuna struttura produttiva; inoltre se il progetto di innovazione riguarda una pluralità di beni che rientrano in più di un processo produttivo, occorrerà fare riferimento all’intera struttura produttiva.

Gli esempi applicativi forniti dal GSE

Nel corso di una serie di incontri con gli imprenditori, il GSE ha fornito alcuni esempi che consentono di comprendere in concreto quali sono le implicazioni della normativa appena vista e come, quindi, occorre comportarsi per definire il processo interessato.

La struttura produttiva dell’esempio

Tutti gli esempi prendono in considerazione un caso tipo di una struttura produttiva all’interno della quale ci siano due processi produttivi completi e i servizi generali.

Il primo processo produttivo è più articolato e si compone di tre sottoprocessi (a, b e c), ciascuno dei quali realizzato attraverso tre “componenti” o beni dell’ allegato A (immaginiamo, per esempio, una fresatrice, una macchina per la foratura e una per la filettatura). Anche il secondo processo produttivo viene considerato composto da tre sottoprocessi (d, e ed f), ma in questo caso ogni sottoprocesso è compiuto da un unico componente (immaginiamo, per esempio, un centro di lavoro multiasse, anch’esso ricompreso tra i beni dell’ allegato A e in grado di svolgere tutte e tre le fasi del processo tecnologico).

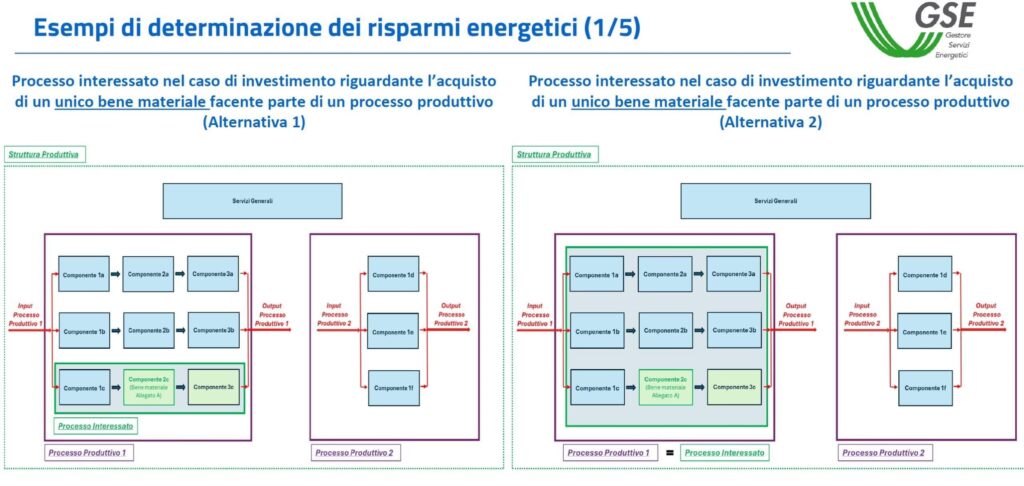

Primo esempio: definire correttamente il processo interessato

Il primo esempio ipotizza che venga sostituito il secondo componente della terza linea del primo processo produttivo (una foratrice, nel nostro esempio). In questo caso esistono due possibilità, illustrate rispettivamente nella parte sinistra e destra della figura.

- Nel primo caso, si identifica il “processo interessato” con il terzo “sottoprocesso”. Per calcolare il risparmio energetico occorrerà dunque calcolare il consumo complessivo di questo processo (vecchia fresatrice più nuova foratrice più vecchia filettatrice) e rapportarlo rispetto a quello del processo pre-investimento (vecchia fresatrice più vecchia foratrice più vecchia filettatrice).

- Nel secondo caso si identifica il processo interessato non con uno dei tre sottoprocessi, ma con l’intero processo produttivo 1. Stavolta per calcolare il risparmio energetico ottenuto occorrerà sommare i consumi di tutti gli otto macchinari non sostituiti e del nuovo e raffrontarlo con i consumi dei nove macchinari pre-investimento.

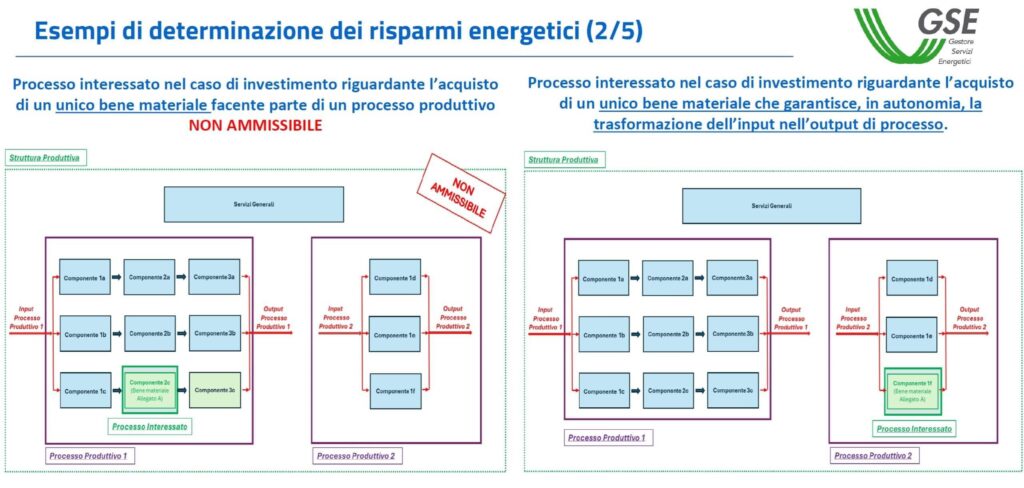

Il secondo esempio: quando il macchinario può coincidere con il processo interessato

Il secondo esempio mostra invece il caso in cui si volesse far coincidere il macchinario con il processo interessato, calcolando così il risparmio conseguito unicamente sul macchinario interessato.

L’esempio mostra che questo approccio non è possibile se il bene sostituito fosse la foratrice dell’esempio precedente, cioè il componente 2 del sottoprocesso c) del primo processo produttivo. Questo perché, nell’esempio previsto da questo schema, la foratrice non costituisce né un processo né un sottoprocesso autonomo, perché la trasformazione da input ad output richiede la partecipazione di altri due macchinari (fresatrice e filettatrice nel nostro esempio). Di qui il bollino rosso “non ammissibile” che vediamo nella parte sinistra: non è infatti possibile identificare il macchinario 2C con il processo interessato.

Diversa la questione rappresentata nel lato destro della figura. Qui siamo nel secondo processo produttivo, dove le lavorazioni sono affidate ciascuna a un solo macchinario. In questo caso, il solo macchinario sostituito (il centro di lavoro multiasse 1f, nel nostro esempio) può coincidere con il processo interessato dall’investimento.

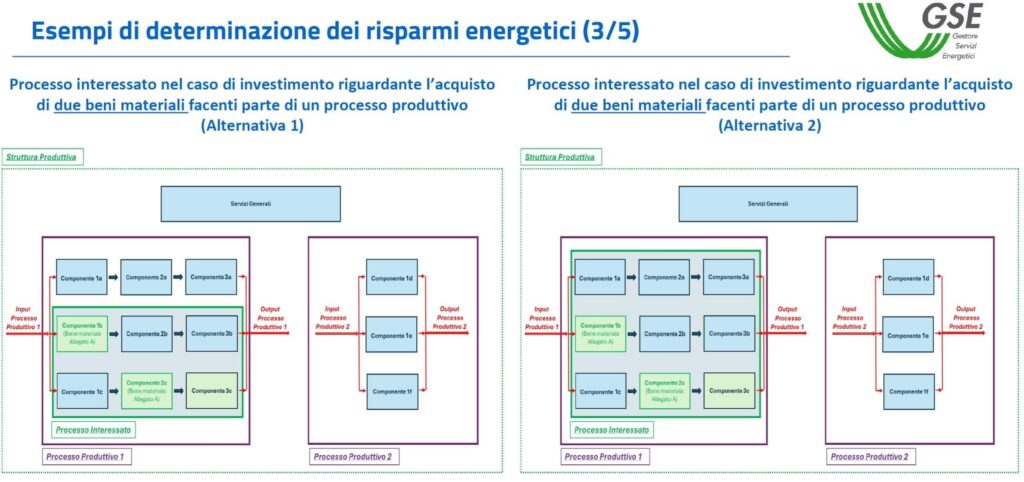

Terzo esempio: sostituzione di due macchinari

Il terzo esempio mostra il caso in cui l’azienda decida di sostituire due beni strumentali del primo processo produttivo (la fresatrice 1b e la foratrice 2c). In questo caso ci sono due alternative valide.

La prima (a sinistra) considera come processo interessato l’insieme dei due sottoprocessi b) e c).

La seconda (a destra) considera come processo interessato l’intero processo produttivo n. 1.

A cambiare è il numero di macchinari da considerare nel calcolo dei consumi: nel primo caso sono sei (di cui due nuovi), nel secondo nove (di cui 2 nuovi).

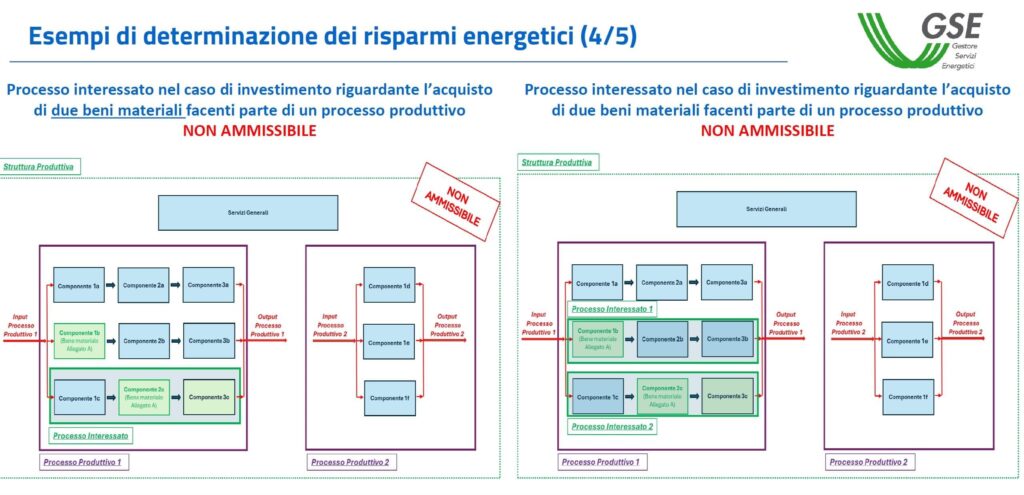

Quarto esempio: casi non ammissibili

Il quarto esempio mostra invece due scenari non ammissibili, sempre nel caso appena visto in cui si sostituiscano due beni strumentali del primo processo produttivo (la fresatrice 1b e la foratrice 2c).

A sinistra si mostra come non sia possibile prendere in considerazione come processo interessato solo il sottoprocesso C) perché il bene 1b non ne fa parte. O meglio, è possibile considerare solo quel sottoprocesso come processo interessato, ma non sarà allora possibile portare nell’incentivo anche il bene 1b.

A destra invece si mostra come non sia possibile identificare due processi interessati – il b) e il c) – contemporaneamente. Questo perché, come abbiamo spiegato nella premessa, se c’è più di un processo interessato occorre far riferimento all’intera struttura produttiva.

Segnaliamo che in questi casi, oltre a far riferimento all’intera struttura produttiva, è possibile comportarsi come nell’esempio 3), cioè definire il processo interessato come l’insieme dei due sottoprocessi b e c oppure come l’intero processo produttivo 1.

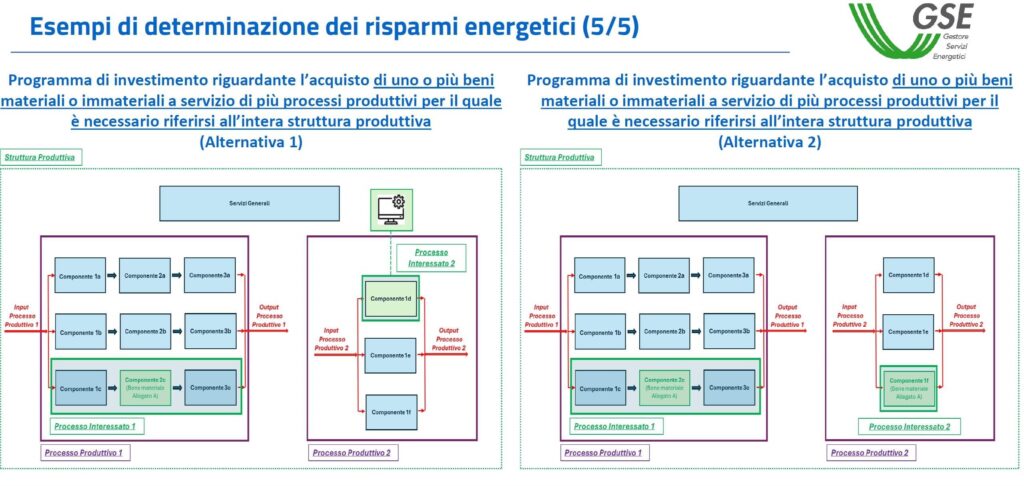

Quinto esempio: due beni in due processi produttivi

Se infine a essere sostituiti sono due beni appartenenti a due distinti processi produttivi, nell’esempio la solita foratrice 2C e il centro di lavoro multiasse 1d o 1f, il verdetto è sempre il medesimo.

In questo caso, infatti, è sempre necessario fare riferimento necessariamente al consumo dell’intera struttura produttiva e non al processo interessato, dal momento che i processi interessati saranno sempre due.

Normativa

- Decreto direttoriale 6 agosto 2024 – Termini e modalità presentazione domande

- Decreto interministeriale 24 luglio 2024 (gazzettaufficiale.it) – Modalità attuative del Piano Transizione 5.0

- Art. 38 del decreto-legge 2 marzo 2024, n. 19 (normattiva.it) – Ulteriori disposizioni urgenti per l’attuazione del Piano nazionale di ripresa e resilienza (PNRR)

Fonte: Ministero delle Imprese e del Made in Italy

Comments are closed