A chi spetta il Credito d’Imposta Transizione 5.0?

Il comma 2 specifica che possono accedere a Transizione 5.0 “tutte le imprese residenti nel territorio dello Stato e alle stabili organizzazioni nel territorio dello Stato di soggetti non residenti”. Tutto questo “indipendentemente dalla forma giuridica, dal settore economico di appartenenza, dalla dimensione e dal regime fiscale di determinazione del reddito dell’impresa, che negli anni 2024 e 2025 effettuano nuovi investimenti in strutture produttive ubicate nel territorio dello Stato, nell’ambito di progetti di innovazione da cui consegua una riduzione dei consumi energetici”. Restano invece escluse le aziende che rientrano nell’ambito del “Codice della crisi d’impresa”.

Un potenziamento di Industria 4.0

Come già noto, possono accede al Credito d’Imposta Transizione 5.0 gli investimenti “in beni materiali e immateriali nuovi, strumentali all’esercizio d’impresa di cui agli allegati A e B annessi alla legge 11 dicembre 2016, n. 232, e che sono interconnessi”. In pratica possono accedere gli stessi beni già previsti dal Piano Nazionale Transizione 4.0. Ma il comma 4 prosegue chiarendo che tale beneficio viene riconosciuto “a condizione che, tramite gli stessi (i beni 4.0 – ndr), si consegua complessivamente una riduzione dei consumi energetici della struttura produttiva localizzata nel territorio nazionale, cui si riferisce il progetto di innovazione non inferiore al 3 per cento o, in alternativa, una riduzione dei consumi energetici dei processi interessati dall’investimento non inferiore al 5 per cento”.

Lo stesso comma estende inoltre l’elenco dei beni immateriali (previsti dall’Allegato B) che possono accedere ai benefici di Transizione 5.0. Il comma 4 elenca infatti:

a) i software, i sistemi, le piattaforme o le applicazioni per l’intelligenza degli impianti che garantiscono il monitoraggio continuo e la visualizzazione dei consumi energetici e dell’energia autoprodotta e autoconsumata, o introducono meccanismi di efficienza energetica, attraverso la raccolta e l’elaborazione dei dati anche provenienti dalla sensoristica IoT di campo (Energy Dashboarding);

b) i software relativi alla gestione di impresa se acquistati unitamente ai software, ai sistemi o alle piattaforme di cui alla lettera a).

Come vengono agevolate le soluzioni di autoproduzione?

Il Piano Transizione 5.0, però, non premia solo i beni 4.0, ma include anche le soluzioni per l’autoproduzione di energia da fonti rinnovabili e la formazione del personale finalizzata “all’acquisizione o al consolidamento delle competenze nelle tecnologie rilevanti per la transizione digitale ed energetica dei processi produttivi”.

Occorre però evidenziare che, in questi ambiti, sono previste una serie di limitazioni particolarmente stringenti, che riportiamo in forma integrale come indicate al comma 4:

a) gli investimenti in beni materiali nuovi strumentali all’esercizio d’impresa finalizzati all’autoproduzione di energia da fonti rinnovabili destinata all’autoconsumo, a eccezione delle biomasse, compresi gli impianti per lo stoccaggio dell’energia Con riferimento all’autoproduzione e all’autoconsumo di energia da fonte solare, sono considerati ammissibili esclusivamente gli impianti con moduli fotovoltaici di cui all’articolo 12, comma 1, lettere a), b) e c) del decreto-legge 9 dicembre 2023, n. 181. Gli investimenti in impianti che comprendano i moduli di cui alle lettere b) e c) concorrono a formare la base di calcolo del credito d’imposta per un importo pari, rispettivamente, al 120 per cento e 140 per cento del loro costo. Nelle more della formazione del registro di cui all’articolo 12, comma 1, del decreto-legge 9 dicembre 2023, n. 181, sono agevolabili gli impianti con moduli fotovoltaici che, sulla base di apposita attestazione rilasciata dal produttore, rispettino i requisiti di carattere tecnico e territoriale previsti dalle lettere a), b) e c) del medesimo articolo 12;

b) le spese per la formazione del personale previste dall’articolo 31, paragrafo 3, del regolamento (UE) n. 651/2014 della Commissione, del 17 giugno 2014, finalizzate all’acquisizione o al consolidamento delle competenze nelle tecnologie rilevanti per la transizione digitale ed energetica dei processi produttivi, nel limite del 10 per cento degli investimenti effettuati nei beni di cui al comma 4 e comma 5, lettera a), e in ogni caso sino al massimo di 300 mila euro, a condizione che le attività formative siano erogate da soggetti esterni individuati con decreto del Ministro delle imprese e del made in Italy di cui al comma 17 e secondo le modalità ivi stabilite.

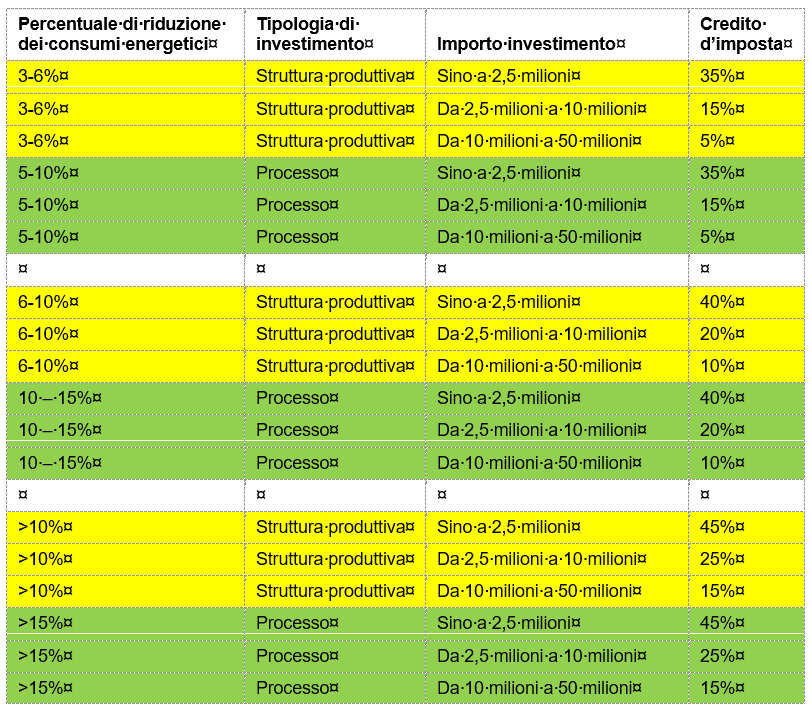

Quale credito d’imposta previsto dal DL 19/2024?

Valori contenuti ai commi 7 e 8.

Per gli investimenti effettuati mediante contratti di locazione finanziaria, si assume il costo sostenuto dal locatore per l’acquisto dei beni.

Per gli investimenti nei beni di cui all’allegato B alla legge 11 dicembre 2016, n. 232 utilizzati mediante soluzioni di cloud computing, ossia con risorse di calcolo condivise e connesse, si assume anche il costo relativo alle spese per servizi imputabili per competenza.

Come si calcola la riduzione dei consumi?

Secondo quanto scritto nel Decreto Legge 19/2024, comma 9 la valutazione deve avvenire “su base annuale, è calcolata con riferimento ai consumi energetici registrati nell’esercizio precedente a quello di avvio degli investimenti, al netto delle variazioni dei volumi produttivi e delle condizioni esterne che influiscono sul consumo energetico”. Occorre quindi analizzare i consumi di un intero anno, ma rapportarli ad una serie di variabili, che tengano conto delle quantità prodotte, ma anche delle condizioni atmosferiche, dello stato delle materie prime, di eventuali guasti o malfunzionamenti.

Ancora più complicata, sulla scorta delle indicazioni contenute nel decreto, la valutazione dei consumi di riferimento per le imprese di nuova costituzione: “il risparmio energetico conseguito e’ calcolato rispetto ai consumi energetici medi annui riferibili a uno scenario controfattuale, individuato secondo i criteri definiti nel decreto di cui al comma 17”.

Il comma 17, al momento, rinvia ai decreti attuativi che dovranno essere emanati. Ma, nel frattempo, incuriosisce il termine controfattuale, poco noto alla maggior parte delle persone.

Come accedere al beneficio di Transizione 5.0?

Un’altra delle novità fondamentali è dettata dalle modalità di accesso al beneficio, che non è più automatico come avveniva con Transizione 4.0. Il comma 10 specifica infatti che le imprese devo presentare, “in via telematica, sulla base di un modello standardizzato messo a disposizione dal Gestore dei Servizi Energetici s.p.a (GSE), la documentazione di cui al comma 11 unitamente ad una comunicazione concernente la descrizione del progetto di investimento e il costo dello stesso”.

Il GSE, a sua volta, verifica della completezza della documentazione e trasmette al Mimit l’elenco delle imprese ammissibili, dopo aver verificato che l’importo complessivo dei progetti ammessi a prenotazione non ecceda il limite di spesa previsti a livello nazionale.

Tocca poi all’azienda comunicare al periodicamente al GSE l’avanzamento dell’investimento ammesso. Poi, “in base a tali comunicazioni è determinato l’importo del credito d’imposta utilizzabile, nel limite massimo di quello prenotato”

Al termine dell’investimento, “l’impresa comunica il completamento dell’investimento e tale comunicazione deve essere corredata, a pena di decadenza, dalla certificazione di cui al comma 11, lettera b”.

A questo punto sarà ancora il GSE a comunicare all’Agenzia delle entrate, l’elenco delle imprese beneficiarie e l’ammontare del relativo credito d’imposta”

Il modello di comunicazione, però, non è ancora disponibile.

Come devono essere redatte le certificazioni?

Il comma 11 specifica quali siano le certificazioni richieste, che dovranno essere “rilasciate da un valutatore indipendente, secondo criteri e modalità individuate con il decreto del Ministro delle imprese e del made in Italy ”.

Nello specifico dovrà essere attestata:

- a) ex ante, la riduzione dei consumi energetici conseguibili tramite gli investimenti nei beni di cui al comma 4;

- b) ex post, l’effettiva realizzazione degli investimenti conformemente a quanto previsto dalla certificazione ex ante

Su questo aspetto si apre un altro capitolo di incertezza, in quanto, il comma 17 rimanda ai decreti attuativi, che dovranno essere emanati entro 30 giorni dalla pubblicazione del Decreto Legge 19/2024. Non è quindi chiaro, al momento, quali saranno le figure professionali in possesso dei requisiti di “indipendenza, imparzialità, onorabilità e professionalità” previsti dal Ministero. Il Decreto anticipa, però, che tra i soggetti abilitati al rilascio delle certificazioni sono compresi, in ogni caso:

- gli Esperti in Gestione dell’Energia (EGE) certificati da organismo accreditato secondo la norma UNI CEI 11339;

- le Energy Service Company (ESCo) certificate da organismo accreditato secondo la norma UNI CEI

In attesa del Decreto attuativo, rimane il dubbio di comprende come un esperto in Gestione dell’Energia possa certificare l’interconnessione di un bene o verificare gli aspetti di cybersecurity…

Chi paga i costi delle certificazioni?

Il comma 12 si focalizza sul sostegno riconosciuto per i costi di certificazione. Viene infatti specificato che, per le PMI, “le spese sostenute per adempiere all’obbligo di certificazione sono riconosciute in aumento del credito d’imposta per un importo non superiore a 10.000 euro”.

È invece scomparso l’obbligo della rendicontazione da parte di un revisore contabile.

Come compensare il credito maturato?

Il comma 13 spiega che “Il credito d’imposta è utilizzabile esclusivamente in Compensazione, cinque giorni dopo” la comunicazione del GSE all’Agenzia delle Entrate. La compensazione deve essere però effettuata, attraverso il modello F24, “entro il 31 dicembre 2025”. Nel caso in cui un’azienda non riuscisse a compensare l’intero credito maturato, può comunque compensarlo nel 5 anni successi, con altrettante quote annuali di pari importo.

Molto interessante, quindi, il fatto che l’intero credito possa essere compensato quasi immediatamente dopo aver ottenuto l’approvazione di Enti e Ministeri, anche la successiva dilazione in cinque anni potrebbe colpire moltissime aziende che, molto probabilmente, riusciranno a rendicontare solo a fine del 2025 a causa dei tempi tecnici (raramente di pochi mesi) necessari per avere macchine e impianti industriali.

Attenzione, però, fatto che il credito sarà utilizzabile sino al raggiungimento dei limiti di disponibilità economica complessivi a livello nazionale.

E’ possibile cedere un bene 5.0?

Come nel caso dei beni 4.0., anche per i beni 5.0 il decreto definisce le conseguenze di un’eventuale cessione a terzi o la scelta di destinarli a “finalità estranee all’esercizio dell’impresa ovvero destinati a strutture produttive diverse da quelle che hanno dato diritto all’agevolazione anche se appartenenti allo stesso soggetto, nonché in caso di mancato esercizio dell’opzione per il riscatto nelle ipotesi di beni acquisiti in locazione finanziaria, entro il 31 dicembre del quinto anno successivo a quello di completamento degli investimenti”.

In questi casi il credito d’imposta “è corrispondentemente ridotto escludendo dall’originaria base di calcolo il relativo costo. Il maggior credito d’imposta eventualmente già utilizzato in compensazione e’ direttamente riversato dal beneficiario”, “senza applicazione di sanzioni e interessi”.

Quali documenti conservare?

Anche per i beni 5.0, così come avviene per i beni 4.0, il comma 15 indica la documentazione che è necessario conservare per i successivi controlli. In particolare evidenziamo che, pena la revoca dell’agevolazione, “le fatture, i documenti di trasporto e gli altri documenti relativi all’acquisizione dei beni agevolati devono contenere l’espresso riferimento alle disposizioni di cui al presente articolo”.

Quindi, in attesa di un chiarimento da parte del Ministero, al momento riteniamo sia opportuno scrivere “Bene agevolabile ai sensi della Legge 178/2020, art. 1, commi da 1054 a 1062, così come modificata dalla Legge 234/2021 nel rispetto di quanto stabilito dal Decreto Legge 19/2024 art. 38”.

Non è invece stato chiarito se, in caso di mancanza di tale indicazione, sarà possibile procedere ad un’integrazione (apposta in modo indelebile) sul documento stampato.

Attenzione anche alla necessità di far certificare i costi sostenuti dal “soggetto incaricato della revisione legale dei conti”. Tale soggetto, però non è presente nelle PMI. Per tale ragione, per “le imprese non obbligate per legge alla revisione legale dei conti, la certificazione è rilasciata da un revisore legale dei conti o da una società di revisione legale dei conti”. In questo caso “le spese sostenute per adempiere all’obbligo di certificazione della documentazione contabile previsto dal presente comma sono riconosciute in aumento del credito d’imposta per un importo non superiore a 5.000 euro”.

Chi controlla e con quali sanzioni?

Il comma 16 specifica che sarà il GSE ad effettuare “i controlli finalizzati alla verifica dei requisiti tecnici e dei presupposti previsti dal presente articolo per la fruizione del beneficio”. In caso in cui si rilevi “la fruizione, anche parziale, del credito d’imposta, il GSE ne da’ comunicazione all’Agenzia delle Entrate indicando i presupposti, i mezzi di prova e le ragioni giuridiche su cui si fonda il recupero, per i conseguenti atti di recupero del relativo importo, maggiorato di interessi e sanzioni”.

E’ possibile cumulare Transizione 4.0, Transizione 5.0 e ZES Unica?

Occorre prestare la massima attenzione ai vincoli di cumulabilità, che sono cambiati rispetto a quanto definito da Transizione 4.0. Tali limiti sono chiaramente elencato al comma 18.

Ovviamente il credito d’imposta 5.0 non è cumulabile con il credito Industria 4.0 / Transizione 4.0. Anche se ricordiamo che i beni 5.0 devono soddisfare anche i requisiti richiesti per i beni 4.0.

La novità più importante, però, riguarda il fatto che il credito d’imposta per i beni Transizione 5.0 non è cumulabile nemmeno con benefici previsti dalla ZES unica.

Di contro, il credito d’imposta 5.0 “è cumulabile con altre agevolazioni che abbiano ad oggetto i medesimi costi”, ovviamente senza che questo “porti al superamento del costo sostenuto”.

Quali decreti attuativi dobbiamo aspettare?

Il Decreto Legge 19/2024 fa riferimento, più volte, al comma 17, che si limita però a dettare l’elenco dei decreti attuativi che dovranno essere adottati “entro 30 giorni dall’entrata in vigore del presente decreto”. Se tali termini saranno rispettati (cosa non sempre avvenuta), entro i primi giorni di aprile dovranno essere resi pubblici i decreti relativi a:

a) al contenuto nonché alle modalità e ai termini di trasmissione delle comunicazioni, delle certificazioni e dell’eventuale ulteriore documentazione atta a dimostrare la spettanza del beneficio, ivi compresa l’attestazione dell’avvenuta interconnessione dei beni al sistema aziendale di gestione della produzione o alla rete di fornitura, della congruità e della pertinenza delle spese sostenute;

b) ai criteri per la determinazione del risparmio energetico conseguito, anche in relazione allo scenario controfattuale di cui al comma 9; e dell’esistenza degli ulteriori requisiti tecnici correlati agli investimenti;

b -bis ) al costo massimo ammissibile, calcolato in euro/kW, degli impianti di produzione di energia da fonti rinnovabili e, in euro/kWh, dei sistemi di accumulo di cui al comma 5 ;

c) alle procedure di fruizione del credito d’imposta, nonchè di controllo, esclusione e recupero del beneficio atte a garantire il rispetto della normativa nazionale ed europea;

d) alle modalità finalizzate ad assicurare il rispetto del limite di spesa di cui al comma 21;

e) all’individuazione dei requisiti, anche in termini di indipendenza, imparzialità, onorabilità e professionalità, dei soggetti autorizzati al rilascio delle certificazioni ex ante ed ex post di cui al comma 11 e di quelle di cui al comma 15, nonché alle coperture assicurative di cui gli stessi devono dotarsi per tenere indenni le imprese in caso di errate valutazioni di carattere tecnico;

f) all’individuazione delle eccezioni e delle specifiche connesse agli investimenti non agevolabili di cui al comma 6;

g) alle modalità con le quali è effettuato il monitoraggio in ordine al concorso della misura al raggiungimento degli obiettivi in materia di cambiamenti climatici, in conformità all’allegato VI del regolamento (UE) 241/2021 del Parlamento europeo e del Consiglio, del 12 febbraio 2021.

Comments are closed